По материалам статьи брокерской компании: LiteForex.

Падение цен на нефть и опасения, что BoC, несмотря на улучшение макроэкономической статистики, пойдет по пути ФРС, подорвали позиции «быков» по «луни». Впрочем, я бы не стал давать голову на отсечение, утверждая, что его песенка спета.

Несмотря на потери во второй половине лета, «канадец» по-прежнему возглавляет гонку лучших исполнителей G10.

Надежды на ратификацию торговых соглашений с США (USMCA) и ЕС (Ceta), нежелание Стивена Полоза становиться частью толпы, снижающей ставки, а также благоприятная на протяжении большей части года конъюнктура рынка нефти способствовали уходу котировок USD/CAD к минимальным отметкам с октября 2018.

Казалось бы, статистика по ВВП должна была придать сил «медведям».

Экономика Страны кленового листа в мае выросла на 0,2% м/м, расширившись третий месяц подряд, что увеличило вероятность ее 3%-го роста во втором квартале. Это существенно лучше, чем прогноз BoC в +2,3% и позволяет рассчитывать на удержание ставки овернайт на уровне 1,75%.

С другой стороны, Статистическое управление Канады отметило, что если бы не укрепление «луни» по отношению к своему американскому тезке в мае-июне, цены производителей сократились бы не на 1,4%, а на 1,1%.

Ревальвация сдерживает рост инфляции, а тот факт, что ФРС больше ориентируется на международные риски, а не на внутреннюю статистику, заставляет BoC сомневаться в правильности своего пассивного поведения.

Тем более, что канадская кривая доходности упала до минимального уровня с 2000, что свидетельствует о приближающейся рецессии и о том, что рано или поздно центробанк снизит ставки.

Динамика канадской кривой доходности

Источник: Bloomberg.

Срочный рынок считает, что это произойдет в декабре, и если принять во внимание потенциал монетарной экспансии, «луни» и гринбек могут стать главными аутсайдерами среди валют G10 во второй половине 2019 – в 2020.

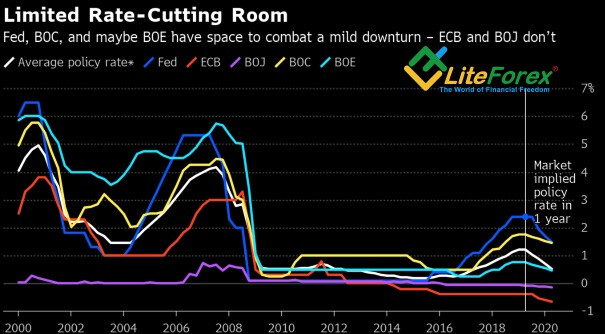

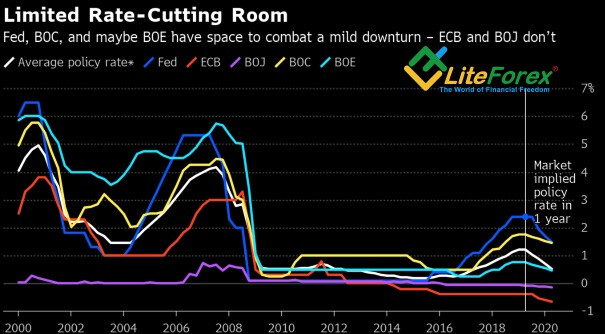

Действительно, если арсенал боеприпасов ЕЦБ и Банка Японии ограничен, то снижение американской ставки по федеральным фондам и канадской ставки овернайт до нулевой отметки нанесет непоправимый ущерб «медведям» по EUR/USD и EUR/CAD.

Динамика ставок центробанков

Источник: Bloomberg.Впрочем, до конца года многое может измениться.

Деривативы CME не исключают трех актов монетарной экспансии ФРС в 2019, и если BoC начнет ослаблять денежно-кредитную политику лишь в конце года, пара USD/CAD вполне способна вернуться к отметке 1,3.

Она соответствует консенсус-прогнозу экспертов Bloomberg на конец 2019.

Краткосрочно имеет смысл отыграть статистику по рынку труда Страны кленового листа за июль.

Если занятость окажется существенно выше ожидаемых специалистами +12,5 тыс, риски сохранения Банком Канады пассивной позиции и укрепления «луни» усилятся.

Падение цен на нефть и опасения, что BoC, несмотря на улучшение макроэкономической статистики, пойдет по пути ФРС, подорвали позиции «быков» по «луни». Впрочем, я бы не стал давать голову на отсечение, утверждая, что его песенка спета.

Несмотря на потери во второй половине лета, «канадец» по-прежнему возглавляет гонку лучших исполнителей G10.

Надежды на ратификацию торговых соглашений с США (USMCA) и ЕС (Ceta), нежелание Стивена Полоза становиться частью толпы, снижающей ставки, а также благоприятная на протяжении большей части года конъюнктура рынка нефти способствовали уходу котировок USD/CAD к минимальным отметкам с октября 2018.

Казалось бы, статистика по ВВП должна была придать сил «медведям».

Экономика Страны кленового листа в мае выросла на 0,2% м/м, расширившись третий месяц подряд, что увеличило вероятность ее 3%-го роста во втором квартале. Это существенно лучше, чем прогноз BoC в +2,3% и позволяет рассчитывать на удержание ставки овернайт на уровне 1,75%.

С другой стороны, Статистическое управление Канады отметило, что если бы не укрепление «луни» по отношению к своему американскому тезке в мае-июне, цены производителей сократились бы не на 1,4%, а на 1,1%.

Ревальвация сдерживает рост инфляции, а тот факт, что ФРС больше ориентируется на международные риски, а не на внутреннюю статистику, заставляет BoC сомневаться в правильности своего пассивного поведения.

Тем более, что канадская кривая доходности упала до минимального уровня с 2000, что свидетельствует о приближающейся рецессии и о том, что рано или поздно центробанк снизит ставки.

Динамика канадской кривой доходности

Источник: Bloomberg.

Срочный рынок считает, что это произойдет в декабре, и если принять во внимание потенциал монетарной экспансии, «луни» и гринбек могут стать главными аутсайдерами среди валют G10 во второй половине 2019 – в 2020.

Действительно, если арсенал боеприпасов ЕЦБ и Банка Японии ограничен, то снижение американской ставки по федеральным фондам и канадской ставки овернайт до нулевой отметки нанесет непоправимый ущерб «медведям» по EUR/USD и EUR/CAD.

Динамика ставок центробанков

Источник: Bloomberg.

Деривативы CME не исключают трех актов монетарной экспансии ФРС в 2019, и если BoC начнет ослаблять денежно-кредитную политику лишь в конце года, пара USD/CAD вполне способна вернуться к отметке 1,3.

Она соответствует консенсус-прогнозу экспертов Bloomberg на конец 2019.

Краткосрочно имеет смысл отыграть статистику по рынку труда Страны кленового листа за июль.

Если занятость окажется существенно выше ожидаемых специалистами +12,5 тыс, риски сохранения Банком Канады пассивной позиции и укрепления «луни» усилятся.