Overton

Администратор

- Сообщения

- 23 811

- Реакции

- 5 370

Уровни дисбаланса

В данной теме под уровнями дисбаланса торгового инструмента мы будем рассматривать зоны, за пределы которых торговый инструмент не выйдет с определенной долей вероятности до истечении соответствующего фьючерсного контракта.

Причем мы будем рассматривать три зоны выше цены открытия дня и три зоны ниже цены закрытия дня. Логично, что чем дальше зона от текущей цены открытия торгового периода, тем большая вероятность того, что цена не закроется вне этих границ.

Откуда же будут браться дисбаланс рынка?

На заре становления опционного рынка у бирж встал вопрос расчета премии за опционные контракты. Надо было выплачивать страховку по контрактам таким образом, чтобы биржа сама не осталась в убытке в совокупности контрактов. (представьте страховку автомобилей. Стоимость страховка складывается из множества параметров, но смысл остается таким же - в совокупности страховых случаев страховая компания должна остаться в прибыли).

Также и тут. Надо учитывать колебания, волатильность торгового инструмента и прочие параметры так, чтобы при экспирации опционных контрактов биржа осталась в плюсе. Логично предположить, что к дате экспирации бирже выгодно (даже иногда необходимо) чтобы цена оставалась в определенном диапазоне, чтобы не получилось такого. что слишком сильно придется потратится на премию по опционам. (См. также тему "Экспирация опционных контрактов. Влияние на Forex", "Месячные контрольные зоны").

Но кроме конкретной даты экспирации практически на каждый день с некоторой долей вероятности можно рассчитать уровни, за которые основным продавцам опционных контрактов, а данном случае будет рассматривать Чикагская Биржа (CME), не выгодно выпускать цену до самой даты экспирации.

QuikStrike. Объяснение уровней дисбаланса

QuikStrike - онлайн платформа, которая позволяет нам наглядно увидеть расстановку опционных контрактов на чикагской бирже СМЕ. Для дальнейшей работы, на QuikStrike обязательно нужно зарегистрироваться.

Возвращаясь к нашему вопросу, и посмотрев, например, трехнедельные опционные контракты по фьючерсу на евро мы видим шкалу распределения вероятности нахождения по времени относительно цены. Это временную шкалу устанавливает сам маркетмейкер.

На текущий момент:

- Диапазон 1.1456-1.1898- в течении 68% времени.

- Диапазон 1.1241-1.2146 - в течении 95% времени.

- Диапазон 1.1030-1.2358 - в течении 99,7% времени.

Но с каждым днем и уменьшением срока до истечения контракта диапазон сужается, поэтому чтобы точнее спрогнозировать данные уровни нам необходима следующая формула.

Расчет уровней дисбаланса

В данном случае применяется модель Блэка-Шоулза (по ссылке можете прочитать про это в Википедии), формула которая имеет очень грозный вид, хотя на практике практически она и применяется, только "страшные" данные нам самостоятельно рассчитывать будет не нужно.

Нам просто нужно знать как по данным формулам рассчитывает уровни дисбаланса биржа СМЕ

Открываем справку и видим:

Lower Bound = underlying * exp( -σ2/2 * ( t / 365 ) - n * (-σ) * SQRT( t / 365 ) )

Upper Bound = underlying * exp( -σ2/2 * ( t / 365 ) - n * σ * SQRT( t / 365 ) )

Вот эту формулу придется разобрать по порядку:

- underlying - ближайший страйк к цене открытия торгового инструмента

- σ - текущая волатильность инструмента

- n - коэффициент уровня. Выше мы оговорились, что существует три уровня вероятности нахождения. Для каждого уровня n=1, n=2, n=3 соответственно.

- SQRT - математическая функция квадратного корня.

- t- количество дней до экспирации текущего опционного контракта.

- exp - экспонента.

Где получить данные значения для формулы расчета уровней дисбаланса

Теперь разберем по-порядку, где мы получаем значения для формулы расчета и на примере посчитаем уровни дисбаланса для пары EUR/USD на сегодняшний день.

- underlying - ближайший страйк к цене открытия торгового инструмента

- σ - текущая волатильность инструмента

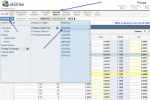

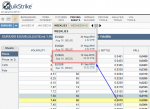

Для этого заходим в QuikStrike-PRICING SHEETS-EUR/USD (выбираем трехнедельный контракт от текущей даты для примера, можете любой брать)

-

-  -

-

- На момент написания статьи 1,15736

- Ближайший страйк - 1,1550

- Волатильность 7,87 (делим на 100 для формулы σ = 0,0787)

- n - коэффициент уровня. Выше мы оговорились, что существует три уровня вероятности нахождения. Для каждого уровня n=1, n=2, n=3 соответственно.

- t- количество дней до экспирации текущего опционного контракта.

Выбираем на текущей страницы Quik Strike в правом углу стрелочку вниз и выбираем Expiration List

Смотрим даты и уменьшаем на один день, так как эти данные на вчера. t = 22

Теперь для расчета уровней у нас все готово!

Пример расчета уровней дисбаланса

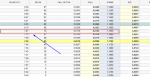

Подставляем все в формулу:

Для 65% вероятности

- Lower Bound = 1,1550 * exp( (-0,0787*-0,0787)/2 * ( 22 / 365 ) - 1 * (-0,0787) * SQRT( 22 / 365 ) ) = 1,17775

- Upper Bound = 1,1550 * exp( (-0,0787*-0,0787)/2 * ( 22 / 365 ) - 1 * -0,0787 * SQRT( 22 / 365 ) ) = 1,13310

- Lower Bound = 1,20073

- Upper Bound = 1,11142

- Lower Bound = 1,22415

- Upper Bound = 1,09015

Также не забудьте отнять или прибавить значение форвард поинт на форекс

Отобразим уровни на графике

Уровни дисбаланса как граница рынка

Рассмотрим еще один из вариантов дисбаланс рынка, который применяют некоторые "опционщики". данные уровни они называют границами рынка и за эти границы рынка берут страйк и его премию с максимальным открытым интересом. (Как построить эти уровни Вы можете узнать из темы - Чтение отчетов биржи CME (бюллетени Чикагской биржи) )

Дело в том, что продавцов опционных контрактов хоть и может стать практически любой участник на бирже, но по факту в подавляющем большинстве случаем продавцов является маркетмейкер. Поэтому маркетмейкеру не выгодно. чтобы цена к экспирации вышла за определенные границы рынка. Так как страйки и премии по опционным контрактам расставлены практически по всей ценовой шкале в качестве уровней, за которым маркетмейкер будет чувствовать дисбаланс выбирают страйки с максимальным открытым интересом, что вполне логично. Маркетмейкеру очень не выгодно выпустить торговый инструмент за границы где максимальное количество продавцов или покупателей окажутся в деньгах. тоесть в прибыли.

Давайте все это рассмотрим на примере и в качестве помощника возьмем индикатор опционных уровней ProOptions (Который я, кстати, рекомендую использовать всем трейдерам, кто оперирует опционным анализом).

Пара GBP/USD

Сильный нисходящий тренд, который мы наблюдали практически весь июнь завершился именно на границы рынка по месячному опционному контракту. Пара в начале приостановилась на страйке, потом пробив его все-таки протестировала несколько раз премию границы рынка, где и завершила движение к экспирации.

Именно на этих границах у маркетмейкера возник определенный дисбаланс и определенные вливания оказали фунту поддержку. Это не значит, что маркетмейкер не может нести убытки, дисбаланс рынка показывается в моменте и контрагент опционов, которым выступает маркетмейкер, может быть в убытке. В этом случае главное резюме состоит в том, что на дистанции дисбаланса рынка не бывает, иначе бы маркетмейкер и не существовал был. А торговля на форекс в плюс - это именно торговля на дистанции.

Резюме

Данные уровни не рассчитываются для каждого дня, а лишь пересчитываются ввиду изменения дней до истечения опционного контракта и коэффициента волатильности на ближних страйках.

Это уровни по формуле Блэка-Шоулза, которая применяется на Чикагской бирже для расчета премий контрактов, исходя из исследований рынка вышеуказанными товарищами, а следовательно по данной форуме мы рассчитываем потенциальные границы торгового инструмента учитывая экспирацию ближайших контрактов.

Скачать EXCEL документ расчета уровней дисбаланса

Вложения

Последнее редактирование: